「こんにちは、雄蕊覚蔵です!」今回は、金融機関からの借入金の種類等について、解説します((注)金融機関の定義:小規模事業者・中小企業に事業資金の融資を行っている金融機関とします)。

《資金使途と返済期間》

雄蕊が金融機関で融資審査の業務を始めた頃、上司や先輩職員から指導されたことで今も鮮明に記憶に残っていることが2つあります。1つは、「融資の基本は、資金使途に始まり資金使途に終わる」ということ、もう1つは、「融資審査の基本は、お金の動きを捉える」ということです。

今回は、「融資の基本は、資金使途に始まり資金使途に終わる」について解説します。資金使途というのは、文字通り「融資を受けた資金の使い途」のことです。原則として金融機関は、妥当な事由をもつ適切な資金でないと、融資を実行することが出来ません。

資金使途は、「設備資金」と「運転資金」の2つに分かれます。

もう1つ重要なことは、借入金の返済期間です。これも大きく分けて「短期資金」と「長期資金」に分けることができます。

資金使途と返済期間のバランスがとれていないと、資金繰りが苦しくなり、最悪のケースになると、返済元金が確保できず、返済不能(デフォルト)に陥り、倒産することになります。

ここで注意が必要なのは、金融機関も営利企業の1つなので、「大人の事情」により、常に資金使途と返済期間のバランスを考慮して融資を実行してくれているかというと、そうでもないケースもあります。金融機関の収益の問題、予算(事業計画)との兼ね合い、決裁権限の範囲等、ときには金融機関の都合により、融資の提案がされる場合があることは承知のうえで、経営者、財務担当者が最終的に融資提案を受け入れるか否かの意思決定を行う必要があります。

借入金の使い途(金融機関では資金使途といいます。)には、大きく分けて「運転資金」と「設備資金」があります。この2つについて、少し解説します。

《運転資金》

運転資金とは、企業が事業を行う場合、一定規模の在庫を保有すること、売上金の回収までに時間がかかること等により、お金が売掛金や棚卸資産に変態し、変態した資産がお金に戻る前(回収する前)に、在庫の支払や経費の支払が必要になりますので、そのギャップを埋めるために、通常の営業活動のなかで必要となる資金のことです。具体的には、仕入資金や諸経費支払資金といった使い途の資金のことです。

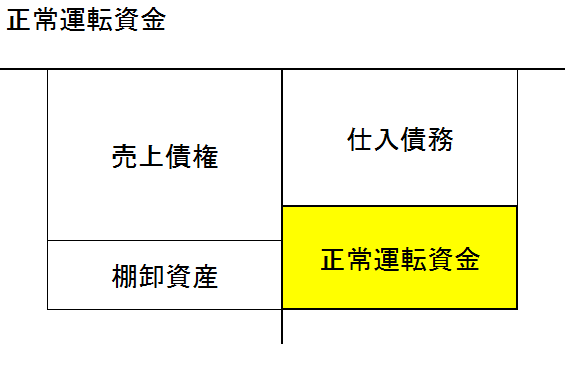

①正常運転資金とは

正常運転資金=売上債権(受取手形、売掛金等)+棚卸資産-仕入債務(支払手形、買掛金等)

お金が売上債権、棚卸資産として変態(運用)しています。この変態したお金の資金源泉(調達)が仕入債務と正常運転資金になります。

正常運転資金部分をどのようにして調達するか?これには大きく分けて自己資金で賄う方法と金融機関から短期借入して賄う方法等があります。

「正常運転資金」の範囲内の運転資金は、売上債権の回収により、返済することが出来ます。

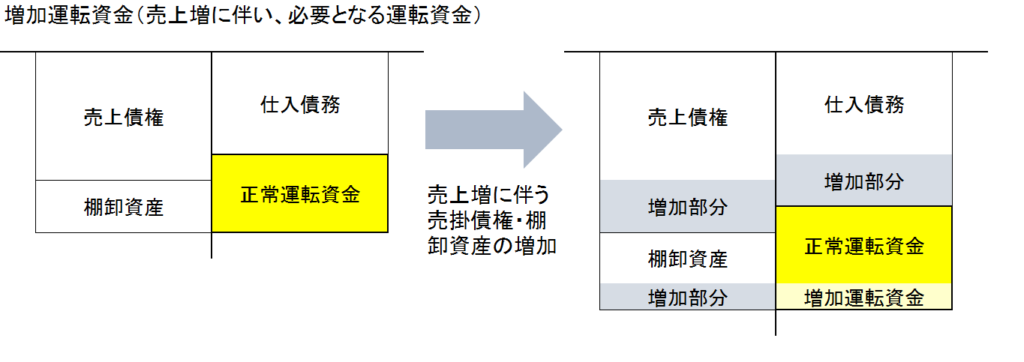

②増加運転資金とは

事業が拡大して売上高が増加した場合や、売上債権の回転期間が延びることで運転資金が増加することがありますが、これを増加運転資金と言います。

増加運転資金が必要になり、金融機関に増加運転資金の融資の相談をしに行くと、「今、うちは貸付枠が一杯なので、これ以上の融資は難しいです。」という返答がある場合もあります。しかし、「ちょっと待って」って言いたくなります。売上が増加するのだから、運転資金が必要になるのは当たり前だろう。売上増加に至った要因とそれに伴う利益の増加、そして返済能力を勘案して答えを出すべきだろうと思います。雄蕊は、政府系金融機関に勤務していたので、民間金融機関の中身についてはよく解らない面もあるのですが、課長を務めていた時代に、部下からこういった相談があると、「安易に断るな。売上増加に伴い、変化する損益、資金収支を慎重に分析したうえで結論を出せ。」と指示していました。

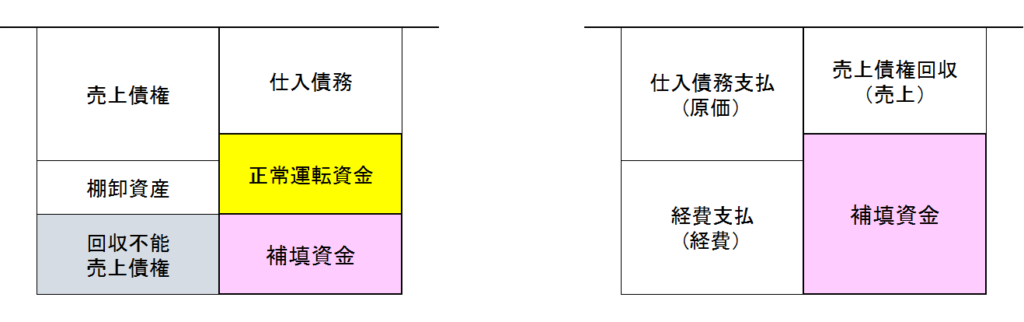

③赤字補填資金とは

赤字補填資金は、赤字により不足する資金を補填することが目的の資金です。この資金は、利益から返済する事になるので、要利益償還債務と言います。

利益から返済しなければならないので、赤字が続けば返済する原資がないという状態が続いてしまいます。金融機関としては、融資に慎重になります。収益改善を進め、返済財源となる利益を確保することが可能であることを金融機関に理解してもらわなければおカネを貸してもらえません。実現の可能性の高い損益見通しや収支見込みを金融機関に理解させる資料が重要になります。

④その他の運転資金

①~③で説明した運転資金以外にも次のような使い途の資金(運転資金)があります。これらの運転資金は、一時的に必要となる資金ですので、金融機関からの借入金で賄うとすれば、原則として短期資金で対応することになります。

○賞与資金:従業員に対する賞与支払い資金

○決算資金;決算時に必要となる資金(納税、株式の配当、役員賞与等)

○季節資金:季節によって増加する運転資金(季節商品の取り扱い等で必要となる増加資金)

《設備資金》

売上の拡大や利益の増加を目的として、投資するための資金が設備資金です。

設備資金の借入は基本的に高額のケースが多く、それを運転資金よりも長期で借りて、設備の減価償却期間内に少しずつ返済していくものです。

設備導入によって、キャッシュフローがプラスになると見込めるのであれば、そのプラス分からの返済が問題なければ十分投資の目的が図れることになります。

設備資金の借入が多いか少ないかは、当該設備から生み出される収益から借入金の返済ができるか否かが判断基準になります。

《借入金の妥当な範囲》

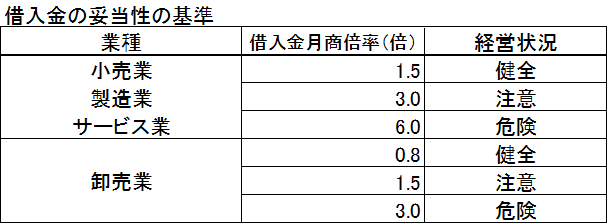

雄蕊が金融機関に入職し、融資の判断業務を始めた頃に、借入金の妥当な範囲について教えられたことは、たとえば下記の表のとおり、「借入金額が月商の何倍になるのか」を物差しとして、企業の経営状況をみるという考え方です。この物差しは、運転資金についての考え方です。

《借入金の返済原資》

返済原資とは、文字通り融資返済の源泉のことです。多くの経営者は利益から返済していると言う認識を持っておられますが、正常運転資金の返済は売掛金等の回収金から返済する資金繰り償還(返済)なのです。正常運転資金融資を利益から返済していると資金繰りがいずれ苦しくなっていきます。本来、運転資金不足は仕入等の支払いが先行し売上等(売掛金)の回収が遅くなることにより発生します。このタイムラグにより発生する運転資金不足を一時的に立替えるために金融機関から経常運転資金の融資を受けているので、売掛金等が回収できれば返済することが出来るのです。

設備投資資金は全額自己資金で準備できることが理想ですが、現実的に準備できる企業は少なく、一般的には金融機関からの融資を利用して資金調達をします。それでは金融機関からの融資の返済原資は、基本的には設備投資によって利益になります。ただ、設備投資をしても思うように利益が上がらない場合は資金繰りが苦しくなります。例えば、業績向上を目指して本社ビル等を購入した場合を考えると、返済原資は計画した増加利益分になりますが、計画通り利益が増えなければ原資を確保できなくなり、結果として資金繰りを圧迫することになります。さらに業績が悪化すると企業は利益を生まない設備のための借入返済に追われ最終的に資金繰りが行き詰まり倒産することもあります。

無借金経営が良いかというと、一概に良いとはいえません。事業を拡大するため、企業を維持するためには、資金は必要です。適時定性な借入金と借入金の使途に見合った返済計画を立てることが重要なのです。売上(資金繰り)で返済するのか、利益で返済するのか、その見極めが大切といえます。

中小企業の資金調達は、基本的には金融機関からの融資になると思われます。最低限必要な運転資金を融資で調達し、その資金を活用により増収増益することで企業の資本力を上げていくのが理想です。

金融機関から融資が受けられるか否かは、資金使途によって金融機関の判断基準が異なります。返済原資が「売上で返済する=資金繰り償還債務」に該当する「経営運転資金」、「増加運転資金」、「賞与資金」、「決算資金」、「季節資金」については、比較的融資が受けやすいと考えてよいと言えます。「利益で返済する=利益償還」に該当する「赤字補填資金」については、金融機関は慎重な対応になります。借入金の必要理由、必要金額、必要時期、返済計画の妥当性等を明確にしておかなければなりません。 このブログの「第6回 赤字企業でも融資が受けられる条件」で解説していますので、参考にしてください。

投稿者プロフィール

-

LINK財務経営研究所 代表

1982年 4月 国民金融公庫入庫

1993年 4月 公益法人日本生産性本部経営コンサルタント養成講座派遣

2015年 3月 株式会社日本政策金融公庫退職

2015年10月 株式会社山口経営サポート(認定支援機関)入社

2019年12月 同社 退社

2020年 2月 LINK財務経営研究所 設立

2022年 7月 ドリームゲートアドバイザー

中小企業金融の現場で、33年間、政府系金融機関の担当者~支店長として事業資金融資の審査(与信判断)や企業再生支援、債権回収業務に従事するとともにそれに関する稟議書の起案・決裁に携わっていました。

その後、中小企業の財務責任者として資金調達、経営改善業務をお手伝いさせていただき、短期間で赤字体質の中小企業を黒字体質に改善するコトができました。

こうした経験を活かして、「財務の力でヒトとカイシャを元気にする」ために、小規模事業者・中小企業の皆さまのお役に立ちたいと考えています。

コメント